手形は日常生活で触れる機会があまりないため、具体的にどのようなものかイメージが湧かない人も多いでしょう。ビジネスで手形を使う状況になった時に、手形の正確な意味や、会計処理方法が分からず、困ってしまう人も少なくありません。

この記事では、手形の意味や種類、小切手との違いを解説します。併せて手形を使うメリット・デメリットや、実際の会計処理方法も取り上げるため、手形について詳しく知りたい方は、ぜひ参考にしてください。

1. 手形とは?

手形とは、書き込んだ額面金額を、取り決めた期日に支払うことを約束して発行する有価証券です。現金の代わりとして使われ、支払う期限に柔軟性を持たせられるという特徴があります。

手形取引を帳簿に記載する際には、勘定科目として「受取手形」と「支払手形」を使用します。

●受取手形

受取手形は、手形を受け取った時に使う勘定科目です。将来の入金が約束されているため、資産に分類されます。

手形の支払期日以降に、金融機関で手形に書いてある額の金額を受け取れます。「割引」という制度を使えば、手数料を支払うことで、手形を支払期日より前に現金化することが可能です。また、受取手形は、裏面に必要事項を記入し、譲渡することもできます(手形の裏書)。

●支払手形

支払手形は、取引の相手に金銭を支払う時に手形を使った場合に使う勘定科目です。支払う義務があるため、負債に分類されます。手形の支払期日になり、受取人が金融機関で手続きをすると、当座預金口座から額面の金額が支払われます。

1-1. 手形と小切手の違い

小切手とは、額面の金額を支払うことを約束する有価証券です。用紙に金額などの必要事項を記入して相手に渡すことによって、代金を支払うという点では、手形と共通しています。

手形と小切手の違いをまとめると、以下のようになります。

| 手形 | 小切手 |

|---|---|

| 当座預金に残高がなくても発行できる | 当座預金に残高がなければ発行できない |

| 不渡りリスクがある | 基本的に不渡りリスクがない |

| 基本的に現金化するには期日まで待つ必要がある | すぐに現金化できる |

支払手形は、当座預金口座に残高がなくても発行できる点が最大の特徴です。そのため、資金繰りがうまくいかない状態で支払期日が到来し、当座預金口座に残高が用意できなかった場合、不渡りに陥ってしまいます。

一方で、小切手を発行する場合は、額面以上の金額が当座預金口座になければなりません。また、小切手は受け取ったら、すぐに現金化できる点が特徴です。

小切手の中には、「先日付小切手」と呼ばれるものがあります。先日付小切手は、未来の日付で振り出した小切手のことです。その日付が来るまで、通常は現金化できません。その意味で、先日付小切手は手形と同様の性質のものです。

2. 手形の種類2つ

手形にはさまざまな種類があり、勘定科目で分類すると、前述のように資産である「受取手形」と、負債である「支払手形」に分けられます。

また、取引の形に注目すると、「約束手形」と「為替手形」という2種類があります。ここでは、約束手形と為替手形の意味や特徴を解説するので、ぜひ参考にしてください。

2-1. 約束手形

約束手形とは、手形の振出人が受取人に、取り決めた期日に手形に記載された額面金額の支払いを約束した証書です。

振出人と支払人が同一であるため、基本的に2者間取引になります。単に「手形」と言う時は、約束手形を指すことが一般的です。

受取人が金融機関に約束手形を持ち込むと、振出人の当座預金口座から額面金額が引き落とされます。

手形や小切手を発行するには、金融機関の審査を受け、当座勘定取引契約を結び、当座預金口座を開設しなければなりません。金融機関から発行された約束手形用紙を用いて、約束手形を発行します。

2-2. 為替手形

為替手形とは、振出人が支払人に額面金額の支払いを依頼することによって、取り決めた期日に手形に記載された額面金額を受取人に支払うことを約束したものです。

約束手形とは異なり、振出人と支払人が異なるため、3者間取引となります

A社がB社に10万円を支払う必要がある時に、同時にA社がC社に売掛金が10万円あった場合を例にして考えます。A社は為替手形を振り出すことで、A社の代わりにC社からB社に10万円支払ってもらうように依頼することが可能です。当然、A社が為替手形を振り出すことで、C社に対して持っていた売掛金はなくなります。

A社がB社とC社それぞれと約束手形のやりとりをするよりも効率的ですが、実際に利用されることは多くありません。

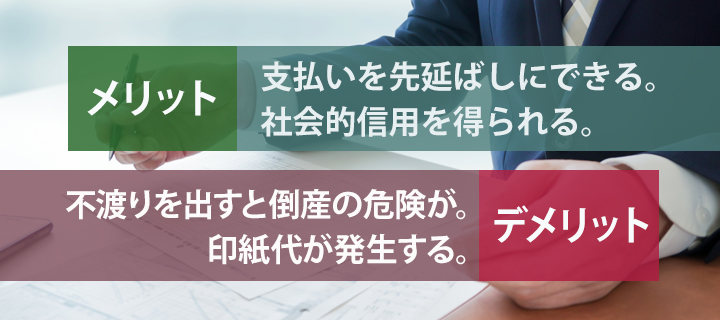

3. 手形を使うメリット・デメリット

手形を使って、仕入れなどの営業活動を行うことには、いくつかのメリットとデメリットがあります。ここでは、手形を使うメリットとデメリットを2つずつ解説します。

【メリット1】支払いを先延ばしにできる

手形を振り出すことによって、支払いが完了したと見なされるため、手持ちの資金がない場合でも、商品などの仕入れが可能となります。もちろん、将来的に支払える見込みがなければ、手形は振り出せません。しかし、手持ちの資金が不足していても、営業活動が行えるという点は、大きなメリットです。

【メリット2】社会的信用を得られる

手形を発行するには、金融機関の審査を通過し、当座預金口座を開く必要があります。そのため、手形を振り出せる企業は一定の社会的な信用があると見なされます。

【デメリット1】不渡りを出すと倒産する危険がある

不渡りとは、手形の支払期日に当座預金口座に額面以上の金額を用意できないことで、手形の金額が支払えなくなる状態です。一度、不渡りを出してしまうと、すべての金融機関にその旨が通知されます。さらに、6か月以内に2度目の不渡りを出すと、金融機関での取引が2年間停止される処分を受けるため、事実上の倒産となります。

【デメリット2】印紙代が発生する

手形には、記載された金額に応じて印紙税が課税され、収入印紙を貼る必要があります。額面が大きかったり、手形を継続的に振り出したりすると印紙代がかさんでしまうことがデメリットです。

4. 手形の会計処理方法

約束手形を実際に用いた時の会計処理方法について、手形を受け取った場合と振り出した場合に分けて解説します。

【取引の事例】

2022年4月30日に、100,000円の商品を手形を使って売買する。手形の期日は、2022年6月30日とする。

●販売側の仕訳

商品を販売した側は、勘定科目の「受取手形」を使って仕訳を行います。商品の対価として、取引先が振り出した約束手形を受け取った時は、以下のように借方の勘定科目は「受取手形」、貸方の勘定科目は「売上」となります。

| 日付 | 借方 | 貸方 | ||

|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | |

| 2022年4月30日 | 受取手形 | 100,000 | 売上 | 100,000 |

期日が到来し、当座預金口座に100,000円が振り込まれた時の仕訳は、以下のようになります。

| 日付 | 借方 | 貸方 | ||

|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | |

| 2022年6月30日 | 当座預金 | 100,000 | 受取手形 | 100,000 |

約束手形を受け取った時と、実際に口座に入金があった時の2回、会計処理する必要があります。

●仕入側の仕訳

商品を購入した側は、勘定科目の「支払手形」を使って会計処理を行いましょう。商品の仕入れに約束手形を振り出した時は、以下のように借方の勘定科目は「仕入」、貸方の勘定科目は「支払手形」となります。

| 日付 | 借方 | 貸方 | ||

|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | |

| 2022年4月30日 | 仕入 | 100,000 | 支払手形 | 100,000 |

期日が到来し、無事に代金を支払うことができれば、以下のように処理します。

| 日付 | 借方 | 貸方 | ||

|---|---|---|---|---|

| 勘定科目 | 金額 | 勘定科目 | 金額 | |

| 2022年6月30日 | 支払手形 | 100,000 | 当座預金 | 100,000 |

手形を発行する側も、発行する時と、実際に口座から支払処理がされた時の2回、会計処理をする必要があります。

まとめ

手形とは、支払いの期限を取り決めた期日まで先延ばしにできる証書のことです。手形は、小切手と同じで決済手段となりますが、受け取った人が現金化できるタイミングが異なります。

手形には「約束手形」と「為替手形」があり、一般的に使われるのは2者間取引で使われる約束手形です。手形を用いると、手持ちの資金が不十分な場合でも、仕入れなどの営業活動を行えるようになるメリットがあります。一方で、期日までに資金を用意できないと、不渡りを出してしまうことになります。

手形を利用するメリット・デメリットを比較しつつ、自社に合った使い方を検討しましょう。