資本金は会社の基盤となる資金であり、信用力や事業規模を判断するための重要な要素の1つです。資本金は多ければ多いほどよいと思われがちですが、あえて資本金を減らす「減資」という手続きを行うことでメリットが得られる場合もあります。

この記事では、減資を行う目的や種類別のメリット・デメリットに加えて、減資の具体的な手続きについても解説します。ケースごとの会計処理方法も紹介するため、自社の減資を考えている方は、ぜひ参考にしてください。

1. 減資とは?実施する目的や種類別のメリット・デメリットも解説

減資とは、会社の資本金を減少させることです。資本金は事業を営む上での基盤となる資金であり、「会社の体力」とも表現されます。株式会社の場合、株主たちから集めた出資金が資本金に該当します。

減資は帳簿上の動きとして行われるものであり、実際に発行済株式数が減るわけではありません。減資した分の金額は、「その他資本剰余金」や「資本準備金」に組み替えられます。

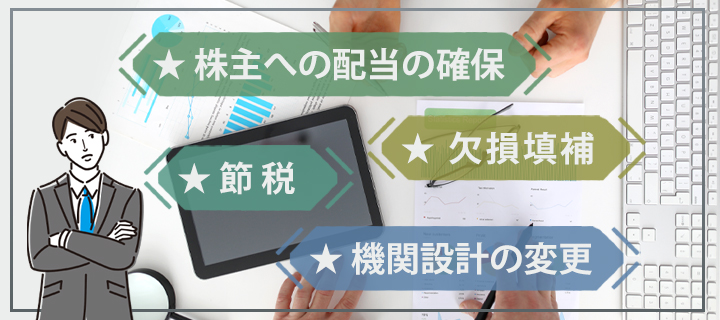

減資を行う主な目的は、以下の4つです。

●株主への配当の確保

株主への配当は「利益を分配する」という性質であるため、通常は利益が出なかった場合には配当を行えません。しかし、減資によって剰余金を作ることで、利益が出ていない場合でも配当を確保できます。

●欠損填補

欠損とは、赤字が続くことにより利益剰余金がマイナスとなった状態です。減資によって資本金の一部をその他資本剰余金に組み替えることで、利益剰余金のマイナスを補填できます。

●節税

資本金が1億円を超える会社は、外形標準課税の対象となります。外形標準課税とは、利益の有無や大小に関係なく、会社の規模を外観から判断して課税する制度です。外形標準課税の対象法人は、対象外の法人よりも税負担が大きくなる傾向があります。

●機関設計の変更

最終事業年度の貸借対照表において資本金を5億円以上計上している会社は、会社法上の「大会社」となります。大会社には会計監査人の設置義務が課されるなど、機関設計に一定の制限が加えられます。機関設計の変更を実現する手段として、減資を行うことが可能です。

1-1. 有償減資

有償減資とは、実際に会社の資金が減少する減資であり、主に株主への配当を目的として行われます。配当した分は会社から出ていくお金となるため、現預金と資本金がそれぞれ減資分だけ減少します。

有償減資には利益が出ていない場合にも配当が行えるというメリットがありますが、その分会社の財産が減ってしまうというデメリットも理解しておかなければなりません。

1-2. 無償減資

無償減資とは、社内の資金が減少しない減資です。欠損填補や節税を目的として行われ、現預金に変動はありません。

無償減資による欠損填補を行うことで、資金調達の際に銀行融資などを受けやすくなるというメリットがあります。また、減資によって外形標準課税の対象外となれば、税負担を軽減することが可能です。

ただし、資本金の減少により会社の信用力が低下することで、新規取引が困難になることがあるため、注意しましょう。

2. 減資の手続き方法

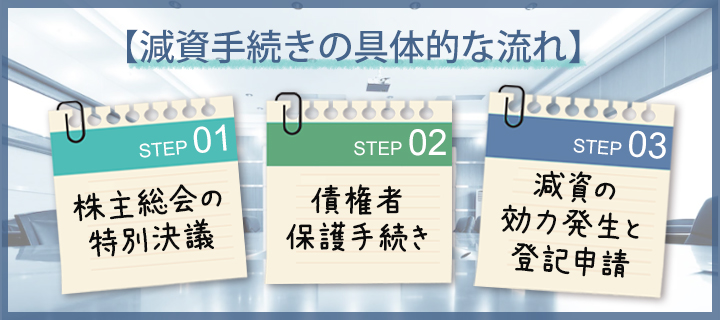

減資を行うには、会社法に基づいたいくつかの手続きが必要です。手続きが正しく完了していないと減資自体が無効となることがあります。また、株主や債権者との間でトラブルが発生したり、訴訟問題に発展したりする可能性もあるため注意しなければなりません。

ここでは、減資手続きの具体的な流れについて解説します。

2-1. 株主総会の特別決議

減資の実施を決めたら、まずは株主総会の特別決議を行います。

■会社法 第447条

株式会社は、資本金の額を減少することができる。この場合においては、株主総会の決議によって、次に掲げる事項を定めなければならない。

一 減少する資本金の額

二 減少する資本金の額の全部又は一部を準備金とするときは、その旨及び準備金とする額

三 資本金の額の減少がその効力を生ずる日

2 前項第一号の額は、同項第三号の日における資本金の額を超えてはならない。

3 株式会社が株式の発行と同時に資本金の額を減少する場合において、当該資本金の額の減少の効力が生ずる日後の資本金の額が当該日前の資本金の額を下回らないときにおける第一項の規定の適用については、同項中「株主総会の決議」とあるのは、「取締役の決定(取締役会設置会社にあっては、取締役会の決議)」とする。

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

資本金は、会社の体力と呼ばれる重要な資金です。資本金の額から会社の規模や信用力を判断することも多く、減資が今後の取引や事業展開にマイナスの影響を与える可能性もあります。そのため、減資を経営者だけで進めてしまわず、出資者である株主の意向も取り入れることが求められています。

減資の具体的な金額や準備金への組み替えについて決める際には、株主総会決議の中でも要件の厳しい「特別決議」による承認を得なければなりません。

ただし、株式の発行と同時に減資を行う場合、減資後の資本金の額が減資前の資本金の額を下回らないのであれば、取締役の決定または取締役会決議で足りるとされています。

また、会社法第309条2項9は、例外的に株主総会の普通決議で足りるケースについての規定です。

■会社法 第309条2項9

第四百四十七条第一項の株主総会(次のいずれにも該当する場合を除く。)

イ 定時株主総会において第四百四十七条第一項各号に掲げる事項を定めること。

ロ 第四百四十七条第一項第一号の額がイの定時株主総会の日(第四百三十九条前段に規定する場合にあっては、第四百三十六条第三項の承認があった日)における欠損の額として法務省令で定める方法により算定される額を超えないこと。

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

減資に関する事項を定時株主総会内で決定する場合で、かつ減資額が欠損額を超えないケースでは、株主総会の普通決議でよいとされています。

2-2. 債権者保護手続き

減資は会社の債権者にとって不利益な行為となるため、救済措置として異議申し立ての制度が用意されています。

■会社法 第449条

株式会社が資本金又は準備金(以下この条において「資本金等」という。)の額を減少する場合(減少する準備金の額の全部を資本金とする場合を除く。)には、当該株式会社の債権者は、当該株式会社に対し、資本金等の額の減少について異議を述べることができる。(後略)

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

債権者に異議申し立ての機会を与えるために、まずは減資する旨や詳しい内容を知らせなければなりません。官報公告に加えて、会社側が認識できる債権者には個別催告が必要です。

■会社法 第449条2項

2 前項の規定により株式会社の債権者が異議を述べることができる場合には、当該株式会社は、次に掲げる事項を官報に公告し、かつ、知れている債権者には、各別にこれを催告しなければならない。ただし、第三号の期間は、一箇月を下ることができない。

一 当該資本金等の額の減少の内容

二 当該株式会社の計算書類に関する事項として法務省令で定めるもの

三 債権者が一定の期間内に異議を述べることができる旨

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

■会社法 第449条4項

4 債権者が第二項第三号の期間内に異議を述べなかったときは、当該債権者は、当該資本金等の額の減少について承認をしたものとみなす。

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

異議申し立ての期間は1か月以上とされており、会社側で定められます。期間内に債権者が異議を述べなかった場合は、減資を承認したものとみなされます。

■会社法 第449条5項

5 債権者が第二項第三号の期間内に異議を述べたときは、株式会社は、当該債権者に対し、弁済し、若しくは相当の担保を提供し、又は当該債権者に弁済を受けさせることを目的として信託会社等(信託会社及び信託業務を営む金融機関(金融機関の信託業務の兼営等に関する法律(昭和十八年法律第四十三号)第一条第一項の認可を受けた金融機関をいう。)をいう。以下同じ。)に相当の財産を信託しなければならない。ただし、当該資本金等の額の減少をしても当該債権者を害するおそれがないときは、この限りでない。

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

債権者からの異議申し立てがあれば、減資を行っても当該債権者を害するおそれがない場合を除き、弁済や担保の提供などが必要です。

2-3. 減資の効力発生と登記申請

減資の効力発生日は、株主総会の特別決議で定められた日付です。

■会社法 第449条6項1

次の各号に掲げるものは、当該各号に定める日にその効力を生ずる。ただし、第二項から前項までの規定による手続が終了していないときは、この限りでない。

一 資本金の額の減少 第四百四十七条第一項第三号の日

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

■会社法 第447条1項

株式会社は、資本金の額を減少することができる。この場合においては、株主総会の決議によって、次に掲げる事項を定めなければならない。

一 減少する資本金の額

二 減少する資本金の額の全部又は一部を準備金とするときは、その旨及び準備金とする額

三 資本金の額の減少がその効力を生ずる日

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

債権者保護手続きがすべて完了していない場合には、特別決議で決められた日付となっても減資の効力は発生しません。

減資後は、管轄法務局での変更登記申請が必要です。

■会社法 第915条1項

会社において第九百十一条第三項各号又は前三条各号に掲げる事項に変更が生じたときは、二週間以内に、その本店の所在地において、変更の登記をしなければならない。

(引用:e-Gov法令検索「会社法」 引用日2022/04/17)

変更登記は、減資の効力発生日から2週間以内

に行います。申請時は株主総会議事録などを添付しなければなりませんが、必要書類は公告方法や、知れたる債権者の有無によっても変わります。不足していると変更登記の申請手続きができないため、専門家に確認して準備しましょう。

(出典:e-Gov法令検索「会社法」)

3. 減資の会計処理方法

減資の会計処理方法は、有償減資・無償減資のそれぞれで方法が異なります。ここでは、具体例を挙げながら仕訳方法を解説します。

●有償減資の仕訳

株主への配当を伴う有償減資は、減資分を組み替えたその他資本剰余金を財源として分配を行うための減資です。

たとえば、資本金10,000,000円をその他資本剰余金に振り替え、同時に株主への配当を行う場合は、以下のような仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 資本金 | 10,000,000 | その他資本剰余金 | 10,000,000 |

| その他資本剰余金 | 10,000,000 | 未払配当金 | 10,000,000 |

●無償減資の仕訳

無償減資は欠損填補や節税対策として行われますが、それぞれで仕訳方法にも違いがあります。

節税対策などで単純に資本金を減らしたい場合には、減資分をその他資本剰余金へと組み替えます。たとえば、資本金を10,000,000円減少してその他資本剰余金とする場合、以下のように処理しましょう。

| 借方 | 貸方 | ||

|---|---|---|---|

| 資本金 | 10,000,000 | その他資本剰余金 | 10,000,000 |

10,000,000円を減資して同額を欠損填補に充てる場合は、繰越利益剰余金のマイナスを填補します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 資本金 | 10,000,000 | その他資本剰余金 | 10,000,000 |

| その他資本剰余金 | 10,000,000 | 繰越利益剰余金 | 10,000,000 |

まとめ

減資とは資本金を減少させる手続きであり、株主への配当や欠損填補、節税などの目的で行われます。減資には有償減資と無償減資の2種類があり、それぞれのメリット・デメリットを理解した上で実行することが重要です。

減資を実施する際には、基本的に株主総会の特別決議によって詳細を決定する必要があります。また、減資で不利益を被る可能性がある債権者を救済するために、債権者保護手続きを行って異議申し立ての機会を与えなければなりません。

会計処理の方法は、有償減資・無償減資のそれぞれで異なるため、公認会計士・税理士などに相談して行いましょう。